Payment Service Provider Kosten

Wie viel kostet ein Payment Service Provider?

Die Kosten für einen PSP setzen sich in vielen Fällen aus zwei Komponenten zusammen: den Grundgebühren und den Transaktionsgebühren. Die Grundgebühren fallen meist monatlich an. Ein Beispiel ist secupay, wo die Beträge für die zwei größeren Online-Plugin-Tarife bei 9,50 € und 27,50 € liegen. Die Transaktionsgebühren sind ebenfalls oft geteilt und beinhalten eine Fixgebühr (zwischen 0,11 € und 39 €) plus eine Gebühr in Höhe des Transaktionsvolumens (ca. 0,2 % bis ca. 4 %). Teils gibt es Set-up-Gebühren.

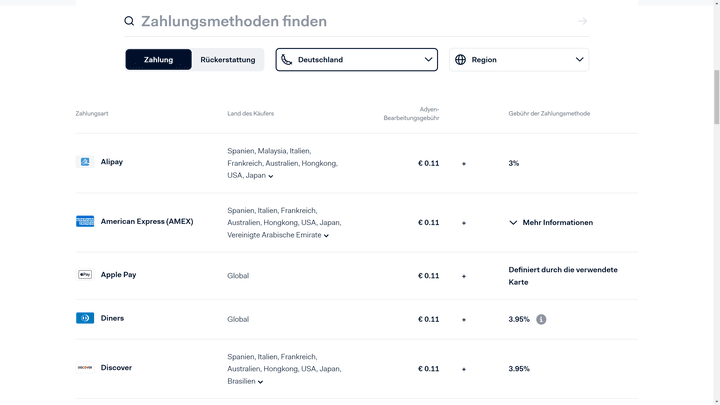

Das Problem bei Transaktionsgebühren ist, dass sie in der Theorie einfach zu verstehen sind, in der Praxis aber an vielen “Wenns” und “Abers” hängen. Ein Beispiel sind die Kreditkartenzahlungen, bei denen zum Beispiel die Höhe der Transaktionsgebühr vom Kartenanbieter abhängt.

Bei einigen Zahlungen ist wiederum relevant, ob die Zahlung innerhalb des Europäischen Wirtschaftsraumes (EWR) durchgeführt wird oder nicht. Generell gilt hier: Für eine “überschrittene Landesgrenze” werden Zusatzgebühren fällig.

Oft musst du bei Transaktionen über Ländergrenzen hinweg mit Zusatzgebühren rechnen

Ich habe mich dennoch an das Experiment gewagt und versucht, die Transaktionsgebühren von Adyen, secupay, Ratepay PayPal Checkout und Amazon Pay für dich möglichst vergleichbar zu machen. Als Beispiele habe ich mir hierfür drei der beliebtesten Zahlungsmethoden für den Checkout-Prozess herausgesucht: Kreditkarten, Lastschriftverfahren und Rechnungskauf:

Kartenzahlungen mit Kreditkarten

Beginnen wir mit einer global oft genutzten Zahlungsart: den Kreditkarten. Für diesen Vergleich habe ich die Gebühren innerhalb des EWR hergenommen. Diese Kosten fallen also zum Beispiel dann für dich an, wenn Kund:innen aus Deutschland, Spanien, Italien und Co. in deinem deutschen Online-Shop per Kreditkarte einkaufen:

| PSP | Kreditkarten (Visa und Mastercard)* |

|---|

| Adyen | 0,11 € + 0,2 % - 0,4 % |

| secupay** | Komfort: 0,35 € + 1,95 %; Business: 0,25 € + 1,45 %; Premium: 0,15 € + 0,95 % |

| Ratepay | Kreditkartenzahlungen nicht verfügbar |

| PayPal Checkout | 0,35 € + 2,99 % |

| Amazon Checkout*** | Normale Gebühr: 0,35 € + 1,2 % - 1,9 %; Monatsrechnung: 0,35 € + 2,45 % |

* Andere Kreditkarten wie zum Beispiel American Express oder Discover kommen mit höheren Prozenten bei den Transaktionsvolumen, weil sie nicht dem regulierten Interchange++-Modell unterliegen. Mehr dazu erfährst du weiter unten.

** secupay verlangt für Business und Premium eine Servicepauschale, die einmal im Monat abgerechnet wird. Bei Business liegt diese bei 9,50 € im Monat, bei Premium sind es monatlich 27,50 €.

*** Die Höhe der Prozente richtet sich bei Amazon danach, wie hoch dein Monatsumsatz ausfällt. Je höher der Umsatz, desto weniger Gebühren musst du bezahlen. Achtung: Die Prozente variieren hier pro Händler-Land; auch innerhalb des EWR. In der Tabelle sind die Preise für deutsche Händler:innen abgebildet.

Zahlen per Lastschriftverfahren

Ein besonders in Deutschland verbreitetes Zahlungsmittel ist das Lastschriftverfahren. Dieses wird von allen Anbietern in diesem Test angeboten. Hier die Konditionen für Zahlungen im EWR:

| PSP | Lastschriftverfahren |

|---|

| Adyen | SEPA Direct Debit: 0,11 € + 0,27 € |

| secupay* | Komfort: 0,35 € + 1,95 %; Business: 0,25 € + 1,45 %; Premium: 0,15 € + 0,95 % |

| Ratepay | Preise auf Anfrage |

| PayPal Checkout | 0,35 € + 2,99 % |

| Amazon Checkout** | Normale Gebühr: 0,35 € + 1,2 % - 1,9 %; Monatsrechnung: 0,35 € + 2,45 % |

* secupay verlangt für Business und Premium eine Servicepauschale, die einmal im Monat abgerechnet wird. Bei Business liegt diese bei 9,50 € im Monat, bei Premium sind es monatlich 27,50 €.

** Die Höhe der Prozente richtet sich bei Amazon danach, wie hoch dein Monatsumsatz ausfällt. Je höher der Umsatz, desto weniger Gebühren musst du bezahlen. Achtung: Die Prozente variieren hier pro Händler-Land; auch innerhalb des EWR. In der Tabelle sind die Preise für deutsche Händler:innen abgebildet.

Bezahlen auf Rechnung

Auch der Rechnungskauf erfreut sich gerade in Deutschland großer Beliebtheit. Hier beschränke ich mich ebenfalls für die Übersichtlichkeit auf Zahlungen innerhalb des EWR.

| PSP | Rechnungskauf |

|---|

| Adyen | Klarna Pay Later: 0,11 € + 2,99 % + 0,35 € - 1,00 € |

| secupay* | Komfort: 0,35 € + 1,95 %; Business: 0,25 € + 1,45 %; Premium: 0,15 € + 0,95 % |

| Ratepay | Preise auf Anfrage |

| PayPal Checkout | 0,35 € + 2,99 % |

| Amazon Checkout** | Normale Gebühr: 0,35 € + 1,2 % - 1,9 %; Monatsrechnung: 0,35 € + 2,45 % |

* secupay verlangt für Business und Premium eine Servicepauschale, die einmal im Monat abgerechnet wird. Bei Business liegt diese bei 9,50 € im Monat, bei Premium sind es monatlich 27,50 €.

** Die Höhe der Prozente richtet sich bei Amazon danach, wie hoch dein Monatsumsatz ausfällt. Je höher der Umsatz, desto weniger Gebühren musst du bezahlen. Achtung: Die Prozente variieren hier pro Händler-Land; auch innerhalb des EWR. In der Tabelle sind die Preise für deutsche Händler:innen abgebildet.

Welcher Zahlungsanbieter ist denn nun der günstigste?

Die Antwort ist leider unbefriedigend: Das kommt drauf an. Wie günstig ein Zahlungsanbieter für dich ausfällt, hängt von der Größe deines Unternehmens ab, ob du Sonderkonditionen mit dem PSP verhandeln konntest, ob du viele Zahlungen aus dem Ausland empfängst und vieles mehr.

Fokussiere dich hier am besten auf die Zahlungsmethoden, die am häufigsten von deinen Kund:innen genutzt werden, wo diese sitzen und in welcher Währung gezahlt wird. So kannst du kalkulieren, mit welchen Zahlungsanbieter du am besten fährst.

Was ist eigentlich dieses Interchange++?

In manchen AGBs und Preistabellen für die Kreditkarten der Marken Mastercard und Visa taucht der Begriff “Interchange ++” auf. Doch was hat es damit auf sich?

Jede Kartenzahlung kommt mit Transaktionsgebühren. Diese setzen sich aus drei Teilen zusammen:

- Die Gebühr für die Verarbeitung der Zahlung (Bank der jeweiligen Händler:innen)

- Die Gebühr der kartenausgebenden Bank (die jeweilige Bank der Käufer:innen)

- Die Gebühr des Kartenunternehmens (Visa, Mastercard, etc.).

Seit 2015 gilt ein Ratsbeschluss des Europäischen Parlaments, der für alle von der EU regulierten Karten gilt. Das sind Karten, die typischerweise für Privatpersonen innerhalb des EWR ausgegeben wurden. Hier darf die Interchangegebühr (als das Geld, dass die Bank der Käufer:innen für die Transaktion erhält) pro Transaktion nicht höher als 0,20 % für Debitkarten und 0,30 % für Kreditkarten sein.

Oder kurz: Die EU hat einen der drei Gebührenteile für europäische Karten gedeckelt. Das macht Kartenzahlungen im Schnitt für Händler:innen attraktiv, weil günstig; zumindest, solange nicht die Händlerbanken und die Kartenanbieter ihre jeweiligen Gebühren anheben.